2018年世界钛工业概述

2018年世界经济增速减缓,金融动荡加剧,复苏势头分化,各类风险加快积聚。由于投资者对经济前景的信心下滑,制造业和贸易增速放缓。2018年,稳中求进已成为世界经济运行的主要趋势。世界钛工业受全球经济的影响,在航空航天、一般工业、能源和石化等领域的钛需求继续稳步回升,导致全球钛工业的产量稳步增长。

2018年,美日俄三国钛工业受国际经济的影响,钛加工材在航空航天及一般工业领域的需求量稳步回升,俄罗斯钛加工材的产量达到3万t,预计全球钛加工材产量将超过14万t,同比有所增长。

2018年中国钛工业发展现状

钛工业经济运行情况概述

产能

2018年中国海绵钛的产能比2017年增长了15%,达到10.7万t,国内前七家海绵钛生产企业的产能与前一年相当,产能增长的原因主要是新疆湘晟新建海绵钛厂开工,以及朝阳百盛产能的增加。2018年国内海绵钛行业的整体开工率达70%以上。

根据31家钛锭生产企业的统计,2018年国内钛锭的产能比2017年增长了8.2%,达到15.87万t,主要由于近两年国内中高端钛材生产企业新上熔炼设备所形成的。

产量

(1)钛精矿

根据攀枝花钒钛产业协会的统计,2018年中国共生产钛精矿大约420万t,同比增长10.5%,其中攀西地区的产量为324万t,占国内总产量的77.1%;进口钛精矿312万t,同比减少了5.5%。

(2)海绵钛

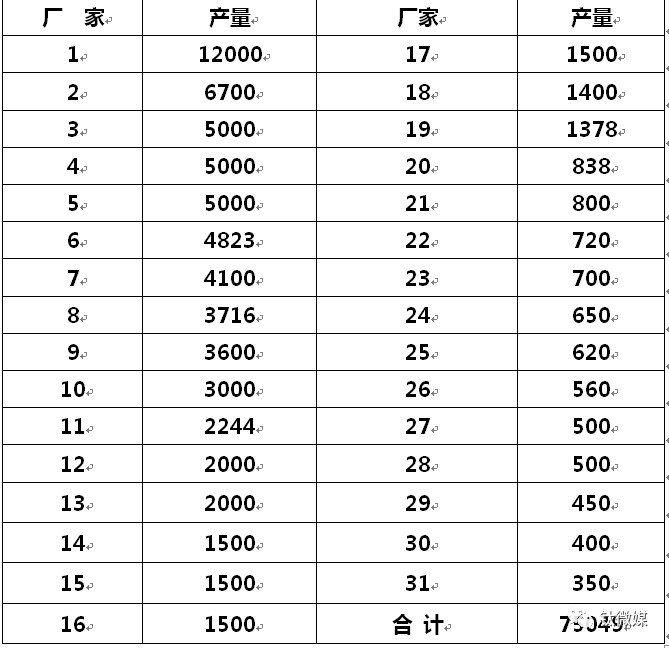

2018年,中国共有8家企业生产了74953t海绵钛,比2017年(72922t)的产量增长了2.8%,连续第四年增长。如下表1所示。

表1、2018年中国海绵钛的产量及所占比例(t)

(3)钛锭

根据31家企业的统计,2018年中国共生产75049t钛锭,比2017年增长了5.7%。如下表2所示。

表2、2018年我国主要钛锭生产企业的产量(t)

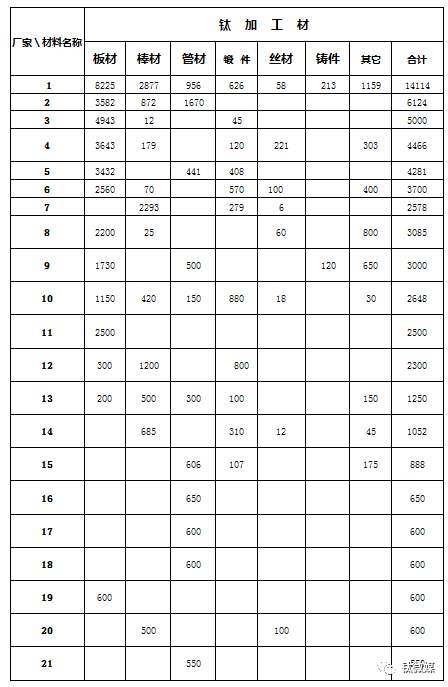

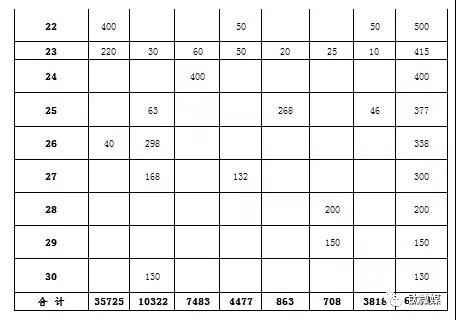

(4)钛加工材

根据国内主要钛材30家生产企业的统计,2018年中国共生产钛加工材63396t,同比增长了14.4%,产量如下表3所示。

表3、2018年中国钛生产企业生产、经营情况统计(t)

产业结构

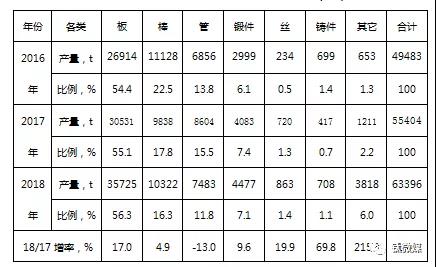

近三年来各类钛产品所占的比例及产量的变化如下表4所示。

表4、近三年来中国各类钛材所占比例(%)

在钛产品结构方面,从上述统计数据可以看出,2018年钛及钛合金板的产量同比增加了17.0%,占到当年钛材总产量的56.3%,其中钛带卷的产量占到了一半以上;棒材的产量也同比增长了4.9%,约占全年钛材产量的16.3%;管材的产量同比减小了13%,占到全年钛材产量的11.8%;其中铸件和其它钛产品的产量同比大幅度增长,增长幅度分别达69.8%和215.3%,锻件和丝材产品的产量分别增长了9.6%和19.9%。

在产业分布方面,从上述统计数据可以看出,海绵钛主要生产分布在辽宁地区,五家企业的产量占到全国的44.0%;钛及钛合金棒材生产主要集中在陕西,主要三家生产企业的产量占总量的56.0%;钛及钛合金锭生产也主要集中在陕西,十一家主要生产企业的产量占中国产量的四成左右(36.6%);陕西四家主要钛板材生产企业的产量也占到全国42.0%,钛管的生产主要集中在长三角地区,主要四家生产企业的产量占全年总量的30.0%,综上所述,钛材主要产品的产量的地域分布均有逐步分散的迹象。

市场与价格

销售量

2018年,中国海绵钛的总销售量为74953t,净出口为负3673(4918-1245)t,国内销售量为78626t,同比增长了5.0%。

2018年,中国钛材的总销售量57441t,净出口量为10397(19077-8680)t,国内销售量为47044t,同比增长了0.6%。

需求分配

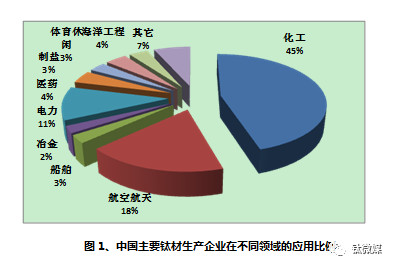

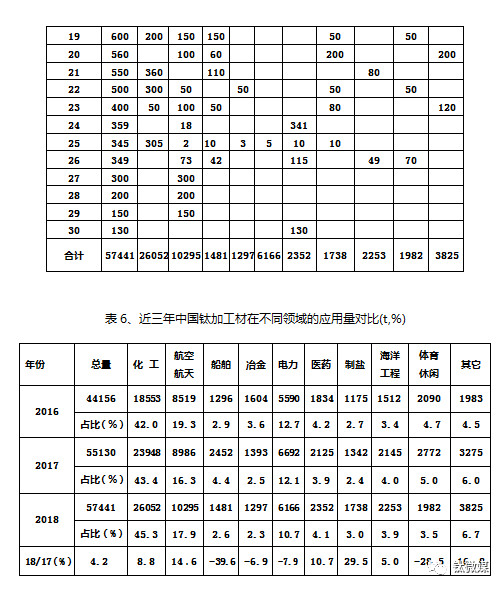

2018年,中国钛及钛合金在不同领域的销售量及所占比例见表5和图1,2018年中国钛及钛合金产品在不同领域的销售量与同期的对比见下表6。

价格

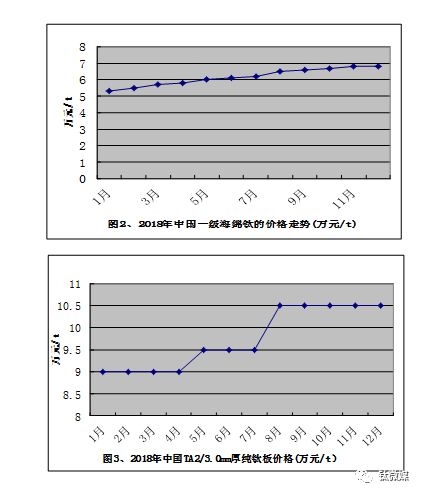

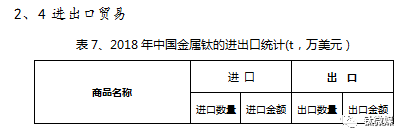

根据钛锆铪分会的统计,2018年中国一级海绵钛和具有代表性的TA2、3.0mm 厚的标准钛板的价格走势见图2和图3。

2018年中国钛工业经济运行状况分析

产业结构调整情况分析

2018年中国钛工业已逐渐摆脱过去几年去库存的压力,行业结构性调整已见端倪,产业结构已由过去的中低端化工、冶金等行业需求,逐步转向中高端航空航天、医疗和环保等行业发展,钛行业主要生产企业的产品需求方向逐渐清晰,出现两极分化的现象,钛冶炼企业稳步增长,高中低端钛加工材生产企业间利润水平逐步拉大,呈现出“冰火两重天”的景象。

2018年,随着钛白市场的连续第二年需求增长,以及钛精矿的需求紧缺,导致国内钛原料价格连续上涨,继续保持高位运行,从而也带动了海绵钛和钛材价格的上涨,到2018年底,国内1级海绵钛的价格同比上涨了26%左右。由于一家新建企业的开工和一家企业的产能增加,中国海绵钛产能比2017年增长了10.7%,产量同比增长了2.8%,达到74953t。随着市场需求好转和海绵钛价格的上涨,原有部分停产企业计划恢复产能,现有部分生产企业计划扩大产能,因此后期海绵钛的供需矛盾不容乐观。

由于持续看好未来航空航天、医疗和船舶等高端市场需求,重庆、新疆等多地企业新上钛加工项目,或在原有设备基础上增加大型钛加工装备,以应对未来的市场需求发展。如3t以上真空自耗电弧炉、3000t以上挤压机和宽度1.5米以上冷热轧设备等,部分企业高端钛加工设备扩张速度加快,仅2018年中国钛锭的产能比2017年增长了8.2%,在市场需求拉动下,钛锭的产量也同比增长了5.7%。

2018年,在航空航天、海洋工程、高端化工(石化、环保等)等行业需求拉动下,中国钛加工材的产量同比增长了14.4%,达63396t,钛行业产量已连续两年呈现快速增长的势头。以国内前十家主要钛材生产企业为例,钛材销量占总量的78.4%,比上一年有所提高,产业集中度进一步提高。

经营形势分析

2018年,是钛行业实施“十三五”规划承上启上的关键一年,国家实施“一带一路”、军民融合等国家战略,也促进了钛产业结构向中高端市场发展,其中,高端化工、航空航天、医疗和海洋工程等领域的高端钛材需求量继续呈增长势头,逐渐削弱了冶金和电力等传统行业的钛材所占比例,行业整体盈利能力进一步增强。

2018年,中国钛行业在高端化工、航空航天、医疗和海洋工程等行业需求拉动下,钛市场量价齐升,连续第二年呈快速增长的势头,尤其是钛原料的价格比2017年上涨了26%。

在进出口贸易方面,2018年海绵钛的进口量增长了27.9%(4918t),出口量则减少了35.4%,这也反映出国内因高端需求增长,对国外高端海绵钛的需求出现爆发式增长;2018年中国钛加工材进出口量均同比有两成以上的增长,在进口方面,主要是航空航天等高端领域用钛合金板、棒材和丝材的进口量大幅增长(30%以上),这也反映出国内在高端领域的钛材生产还难以满足国内需求,而钛焊管和钛带的进口量则较为稳定,这也反映出由于近两年中国钛加工企业的产品质量提升,部分替代了电站用进口焊管和板式换热器用钛带;在出口方面,除钛制品和钛丝外,其余产品的出口量均同比有一定的增长,其中钛管、钛带和钛板的出口量均同比增长超过四成以上,钛棒材的出口量也同比增长了8.9%,这也反映出中国生产的上述钛产品中钛管、钛带和钛板材在国际市场上已具有一定的性价比优势,正不断走进国际市场。

2018年,是中国钛企业转型升级的一年。

2018年,宝钛集团面对复杂多变的国内外形势,公司按照“做精军品,做活民品”的指导思想,以企业改革为主线,全面推动各项工作,企业生产经营和科研创新取得了因为近年来最好成绩。全年钛产品产量超万吨,净利润1.5-1.7亿元。其中军品订货提高31%,开发新用户15家,大运项目钛板用量实现历史性突破,新开发铸棒市场,航天三院订货量实现突破,西飞、陕飞订货量实现翻倍增长;外贸紧盯国际航空领域及重大民用市场,加大产品国际认证,拓展营销网络,全年订货量同比增长51%,其中航空领域订货量同比增长53%,荣获波音“新供应商资质许可奖”,与古德里奇续签长期协议,争取到苹果公司的合同,顺利完成空客TOPSCAN和IPCA审核,恢复挪威国家石油公司的NORSOK管材认证资质,提升公司国际影响力。在科研方面,全年新增科研与建设项目批复立项9项,国家重大科技专项、863计划、军品配套、国家重点研发计划、国家发改委海洋工程研发及产业化等85项在研项目,深海空间站等重点型号29项用材需求预研项目,建筑装饰用钛的研发和推广等28项自主研发项目均按计划顺利实施。全年共获中国有色金属工业科技奖3项,其中《4500米深潜器用TC4ELI钛合金载人球壳制造技术》荣获2018年度中国有色金属工业科学技术奖一等奖。获陕西有色集团科技进步奖5项,专利授权3项。

2018年,西部超导公司突破了Ti2AlNb金属间化合物Φ300mm~Φ400mm大规格棒材锻造技术,解决了棒材组织均匀性控制难题,成功用于制备压气机机匣及整体叶盘锻件;突破了600℃用Ti60钛合金Φ300mm规格棒材工程化制备技术,加工的整体叶盘锻件通过了零件考核;突破了CJ系列商用航空发动机用Ti6242钛合金棒材制备的关键技术,批产棒材质量与进口棒材相当;突破了中强损伤容限型TC4-DT钛合金、高强损伤容限型TC21钛合金铸锭、以及大规格锻坯(棒材)的批量化生产技术,成功应用于国内重点航空型号的关键部件;突破了紧固件用TC4、TC16以及Ti45Nb钛合金棒丝材的批量化生产技术。

2018年,金天科技集团承担的海装领域某核心钛制部件项目取得重大技术突破,目前海试各项指标达到世界先进水平,得到军方高度认可;实现水上首飞的国产首款大型水陆两栖飞机“鲲龙”AG600采用了公司TC18钛合金材料用于起落架部件生产。公司研制生产TC18、TA15等钛合金材在多型先进战机和大型运输机等领域实现了批量稳定交付。公司还成功开发出TC4、TA18钛合金带卷,产品技术创新上达到国际先进水平。公司在成功中标国家科技重大专项CAP1400核电国产化示范工程钛焊管国产化项目后,现正按计划组织交付。公司与全球非电中央空调龙头企业远大空调推出全球首台全钛空调之后,又开发了薄壁钛高效焊管。公司与德国西门子、美国GE、法国威立雅、日本东芝、日立等全球500强知名企业开展战略合作,成为其中国唯一或主要战略供应商。公司并积极推进钛合金板、带、管等产品在国内外航空高端市场的应用。

2018年,西部材料科技股份有限公司成功开发了Ti60、TA12高温合金板材,和超低温环境用TA7ELI钛合金板材。

2018年,云南钛业股份有限公司首创的EB炉熔铸钛及钛合金锭坯免锻造直接轧制成材(宽幅带卷、棒材)的短流程工艺技术,在2018年实现了4600吨以上的规模生产应用和100%的产品销售,其中TA10钛合金扁锭采用该工艺,批量轧制厚度0.18mm的极薄卷带,实现了钛合金极薄卷带的工业化生产及应用;公司采用创新工艺技术,在钢铁高速线材轧机上成功实现了大卷重钛合金TC4线材的批量生产,线材最大单盘卷重达到1000kg,各项技术经济指标均达到了国内领先水平。

2018年,鑫鹏源智能装备制造公司通过了由中国有色金属工业协会组织的《海水管路用大尺寸钛合金管材制备技术集成》项目的科技成果评价,该技术达到国际领先水平;并申请实用新型专利6项,授权发明专利2项,实用新型专利6项。

2018年,青海聚能钛业股份有限公司先后承担并实施了多个国家、省市的项目。其中,国家强基工程项目“耐650℃以上高温钛合金材料”、青海省重点研发与转化项目“航空发动机用Ti6242钛合金材料”正在按照计划积极推进。与中国科学院金属研究所联合申报了西宁市重大科技专项项目“多组元钛合金电子束冷床熔炼过程中的核心关键技术”,已获得立项批准。

2018年,重庆金世利公司建成了中国第一台钛及钛合金整体电极万吨挤压机,达到12500吨,在钛合金生产中完成了一突破性的重大装备建设。解决了在制造高纯净度钛合金电极制备过程中,气体元素对电极制备的污染,提高了航空发动机和海洋装备用高端钛合金的批次质量稳定性;公司从国外引进2500吨钛合金型材挤压机,可生产钛合金型材,其所生产型材可解决我国长期以来完全依赖进口钛合金型材的问题。

2018年,中船重工第七二五研究所《JC钛合金结构体材料及集成建造技术应用研究》项目,获得国家工信部科技进步二等奖,该项目突破材料及工艺瓶颈,实现JC结构件国产集成化建造,填补了国内空白,达到国际先进水平,提高了JC系统能力。

2018年,上述钛行业骨干企业不论在企业经营业绩上,还是在科技进步和技术创新等方面都取得了显着的成绩,企业发展一致面向环保、差异化、高端领域等方向发展。

市场供需及消费情况分析

在钛材消费领域,2018年比2017年国内销售量同比微增了0.6%。除冶金、船舶、电力和体育休闲等行业外,2018年中国钛加工材在主要消费领域的用钛量均呈现出不同程度的增加,尤其在航空航天、医疗和海洋工程等高端领域,延续2017年的走势,均出现了一定幅度的增长,从总量上来看,高端化工领域(PTA)的增长幅度最大,增加了2104t,其次是航空航天(1309t)、制盐(396t)、医疗(227t)和海洋工程(108t),这也反映出国家的产业发展方向,以及我国钛加工材在高端领域的发展趋势。

2018年,中国在航空航天、医药和海洋工程等高端领域的钛加工材需求略比2017年有所增加,总量同比增长了1644t,预计未来3~5年内,上述高端领域的需求将呈现出快速增长的趋势。

存在的突出问题及对策

存在的突出问题

中国钛原料多而不精,生产成本高,品质差,难以满足高端市场需求。

中国钛工业的原料主要以钒钛磁铁矿为主,基本属于低品位岩矿,其钙镁(杂质)含量高(≥2%),工艺流程长,生产成本高(电费等),环保压力大,尤其是生产航空级钛合金,大部分用于硫酸法钛白粉的加工生产,金属钛工业需求量只占7%左右,高端航空级金属钛生产原料90%依赖于进口(澳大利亚和越南等),这就造成了中国高端领域用钛原料的长期不稳定供应,难以满足未来中国高端领域用钛合金原料的长期稳定需求。

采选冶工艺落后

以化工应用为基础的中国采选冶原料生产工艺,长期存在高品质原料海绵钛(“90”钛)生产批量少、零级品率低、批次质量不稳定等因素,从而造成了钛合金在高端的航空航天等领域长期存在批次质量不稳定的问题,为国家今后“大飞机计划”、“空间站计划”、“嫦娥计划”、“舰船建造计划”和“核电规划”等项目的实施埋下很大的隐患。

加工材品种缺项

如钛及其合金型材、钛及其合金挤压管材、大型钛合金锻件、大型钛铸件等,急需中国钛行业补足这些缺项,以充分满足国民经济发展的需要。

生产工艺落后

俄罗斯等国在设计许用应力、安全系数选取、合金系研究、腐蚀、抗爆冲击、断裂及疲劳、加工工艺特别是焊接工艺等技术方面领先中国二十年,现在只能少量生产几种发动机用钛合金牌号和规格,占发动机用量30%左右的钛合金大部分还需要进口,或进口发动机。

自主创新能力不足

发达国家仅海洋应用的钛和钛合金材料标准就达400余种,俄罗斯在单一牌号上会有上百种工艺方法,而中国的大多数钛合金产品主要模仿国外的工艺技术和牌号,自主创新的产品很少,应用数据积累还不够,在新合金和新材料的系统研究方面严重不足。

对策建议

从目前国内外政治经济形势来看,今后未来的5-8年,中国应以钛合金高端需求发展的方向做为重点。

中国钛行业应学习俄罗斯的发展经验,尽快整合中国钛产业链,首先从钛矿入手,通过引进国外先进技术和工艺,改造目前的钛渣及海绵钛生产企业,形成海绵钛原料的高品质和批次稳定的供应渠道,其次是引进国外先进的钛合金加工工艺和装备,整合目前的国内钛加工企业,从熔炼、锻造、轧制、挤压、开坯等每个环节完善钛合金加工生产工艺,形成均质、稳定的钛加工材批量供应链,把质量控制分散到每一个加工环节,形成高端航空航天钛合金加工材供应体系。

希望国家能够尽快构建高端航空钛合金供应链体系建设,为中国今后的高端钛合金应用发展打下坚实的基础。

目前,中国钛行业已步入发展的新阶段,在目前供给侧改革和国家大力倡导军民融合在大好形势下,钛行业企业应抓住千载难逢的机遇,积极参与环保、智能制造军民对口配套产品等研制和生产,提高企业生存和核心竞争力,通过资本市场,在市场竞争中谋求更大的发展机遇。

官方微信

官方微信